6月最新金利動向・全国対応銀行の金利推移を公開中!

住宅ローン金利ランキング

(地域別115社)各金利タイプを低金利順にランキング掲載中

低金利は住宅ローン選択する上で一番重要ですが、総合商品評価はおすすめランキング☝を確認して下さい。

- 1住宅ローン金利ランキング比較|115社地域別比較・金利タイプ別比較

- 2住宅ローン金利推移【新規借入】

- 3住宅ローン金利相場【2025年6月最新】

- 4住宅ローン金利とは?

- 5住宅ローン金利の種類

- 6住宅ローン金利の選び方

- 7住宅ローン金利の計算方法

- 8住宅ローン金利のQ&A

- 住宅ローンの金利とは?

- 住宅ローンの金利タイプの選び方は?

- 住宅ローン金利の比較ポイントは?

- おすすめの金利タイプは?

- 変動金利とは何ですか?

- 固定金利とは何ですか?

- フラット35とは何ですか?

- 住宅ローンの金利は今後どうなる?金利の推移は?

- 住宅ローン金利計算方法は?

- 住宅ローン金利シミュレーションはありますか?

- 住宅ローン金利の相場は?

- 住宅ローン新規借入の金利ランキングは?

1住宅ローン金利ランキング比較|115社地域別比較・金利タイプ別比較

1.地域を選択:

- すべて

- 全国対応

(ネット銀行) - 全国対応

(大手銀行) - 北海道

- 東北

- 関東

- 甲信越

- 北陸

- 東海

- 近畿

- 中国

- 四国

- 九州・沖縄

2.金利タイプを選択:

- 変動金利

-

当初固定金利

-

全期間固定金利

【】

2住宅ローン金利推移【新規借入】

2-1.住宅ローンの金利は今後どうなる?

金融機関間の競争も影響しており、金利優遇幅が拡大し、変動金利が低下しています。

しかし、長期金利の上昇や金融機関の運用方針の変更により、変動金利の上昇も予想されます。

総合的に、日本の住宅ローン金利は、国際情勢、国内の経済動向、そして日銀の金融政策に左右され、今後上昇する可能性が高いと考えられます。

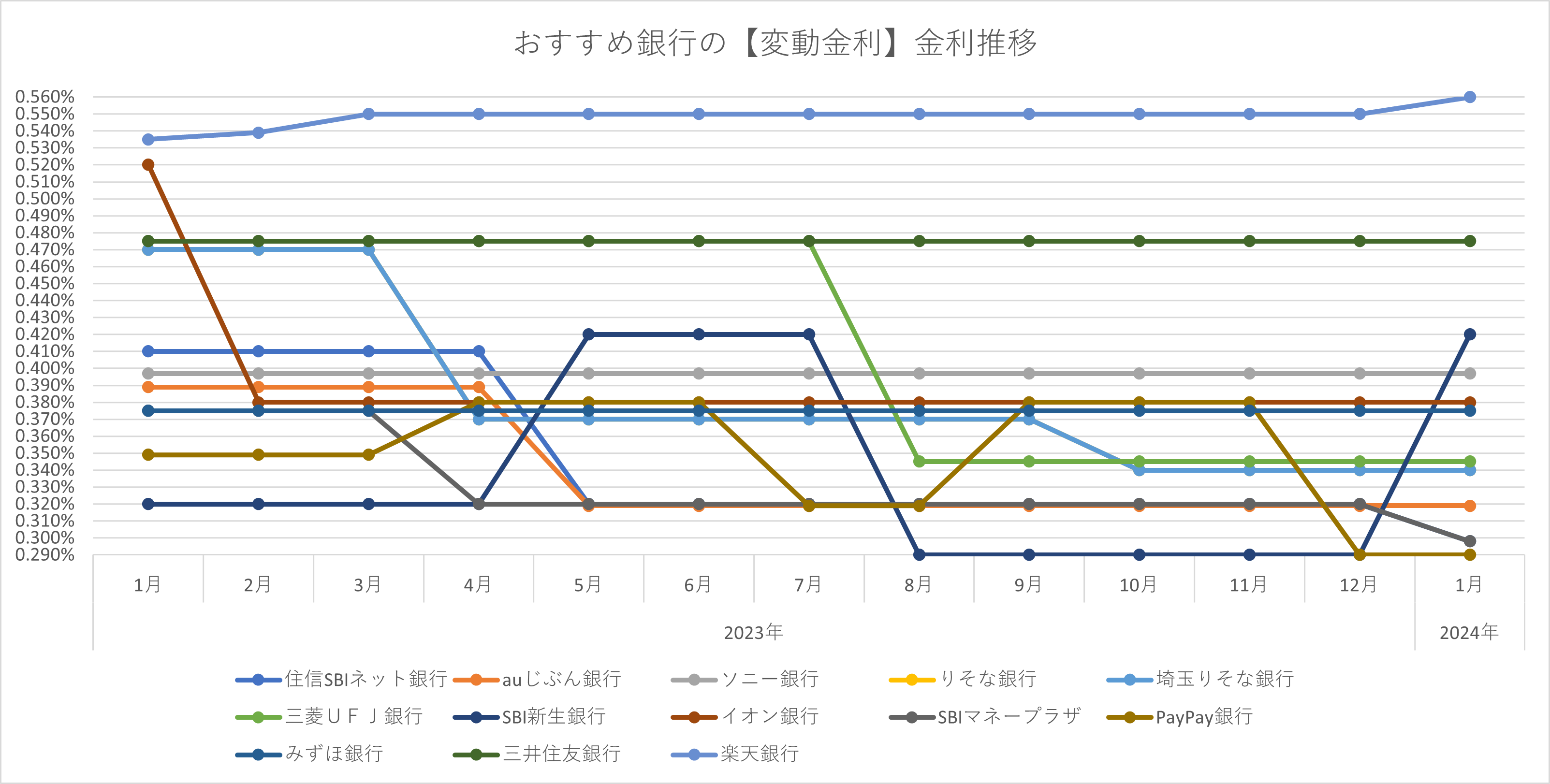

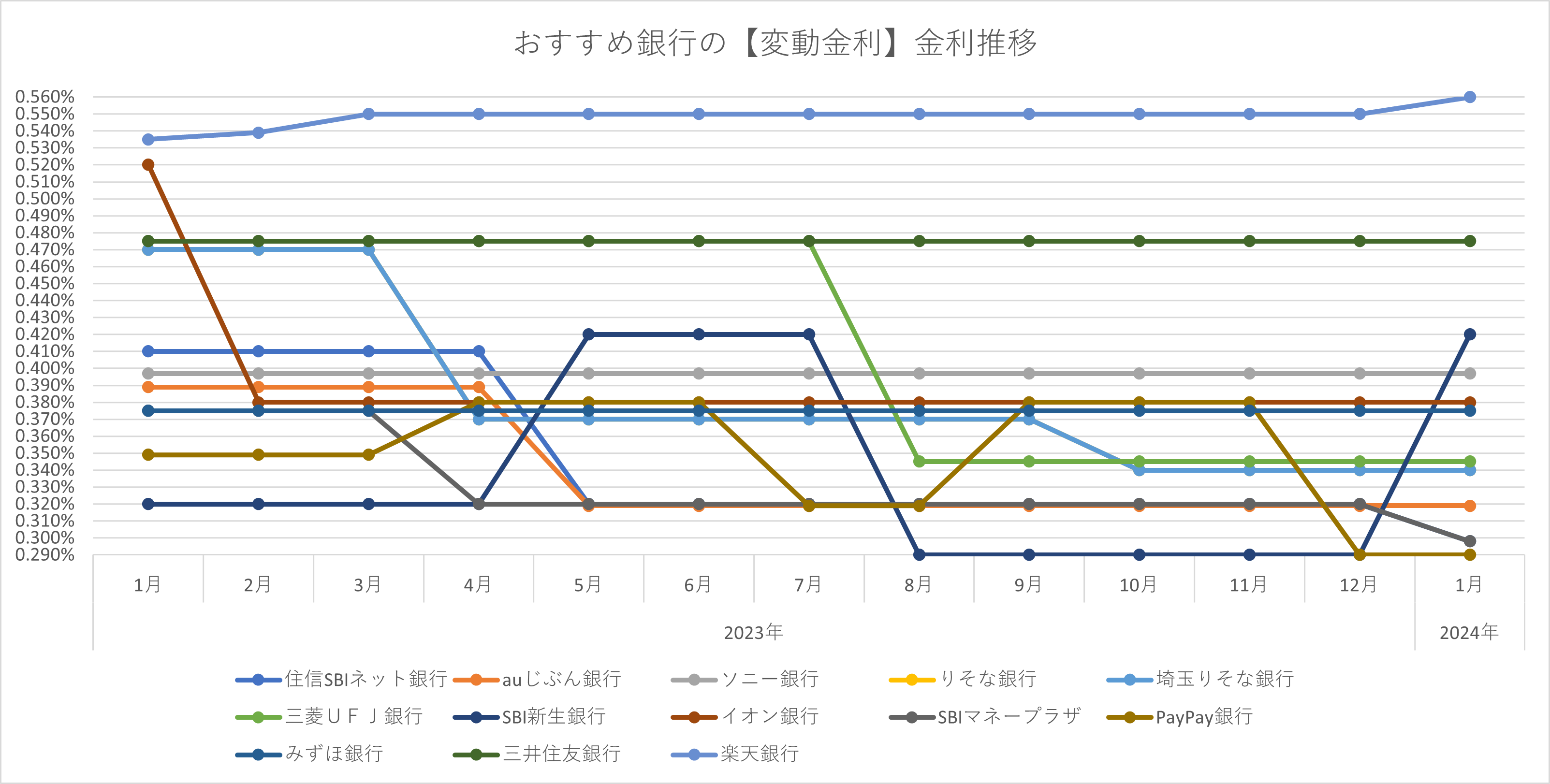

2-2.変動金利の金利推移

- 金利は年率

- 住信SBIネット銀行、SBIマネープラザ(所属銀行:住信SBIネット銀行)の表示金利は物件価格80%以内でお借入れの場合の金利です。審査結果によっては、表示金利に年0.1%~0.3%(SBIマネープラザは年0.1%~0.55%)上乗せとなる場合があります。借入期間を35年超~40年以内でお借入れいただく場合は、ご利用いただく住宅ローン金利に年0.07%、借入期間40年超~50年以内でお借入れいただく場合は年0.15%が上乗せとなります。

- ソニー銀行は変動セレクト住宅ローン【新規購入】プランです。

- auじぶん銀行の変動金利は(新規借入れ)全期間引下げプラン/物件価格の80%超でお借入れです。審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。

- ※三菱UFJ銀行の適用金利や引下幅は、お申込内容や審査結果等により決定いたします。

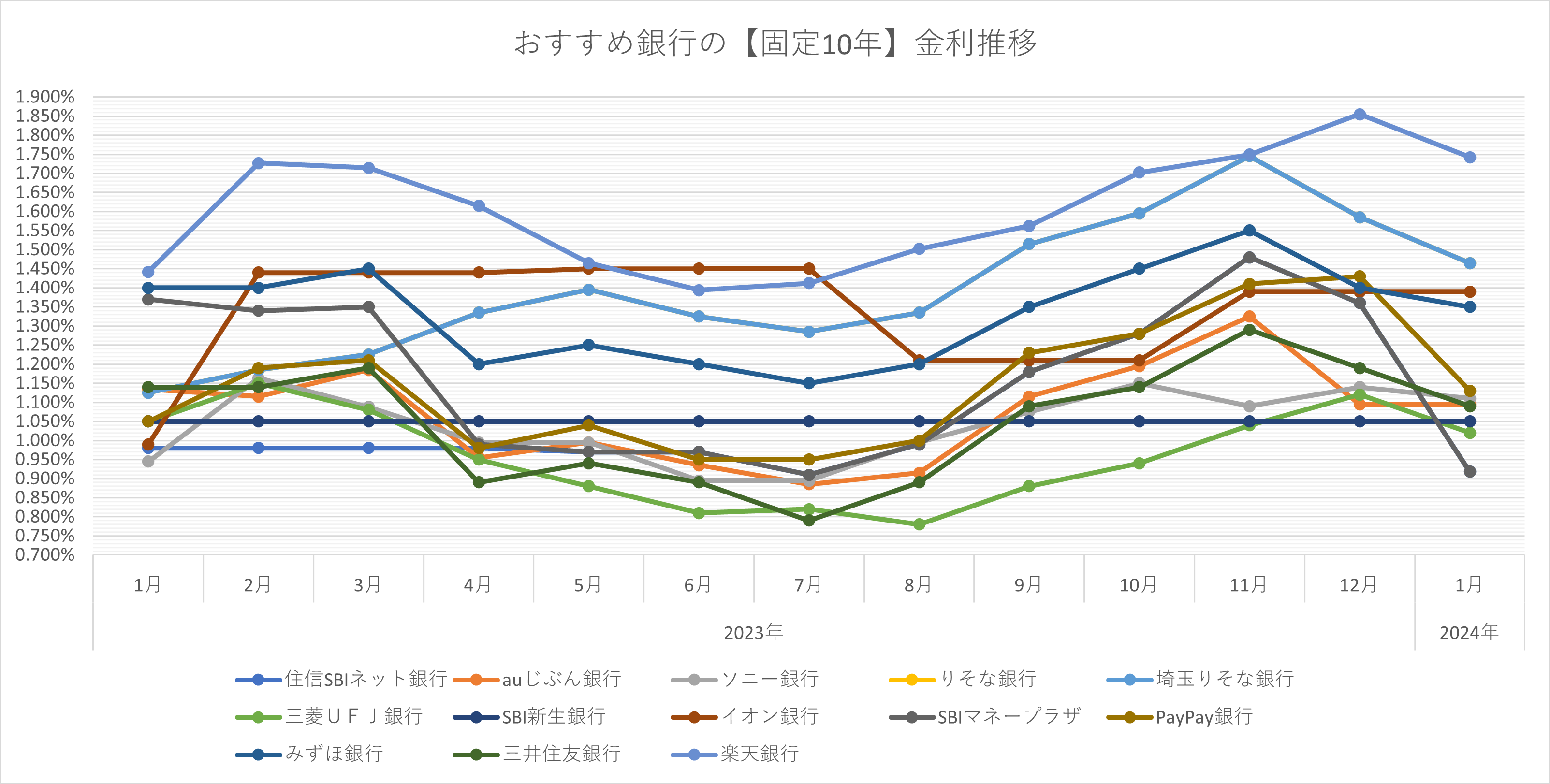

2-3.固定金利10年の金利推移

- 金利は年率

- 住信SBIネット銀行、SBIマネープラザ(所属銀行:住信SBIネット銀行)の表示金利は物件価格80%以内でお借入れの場合の金利です。審査結果によっては、表示金利に年0.1%~0.3%(SBIマネープラザは年0.1%~0.55%)上乗せとなる場合があります。借入期間を35年超~40年以内でお借入れいただく場合は、ご利用いただく住宅ローン金利に年0.07%、借入期間40年超~50年以内でお借入れいただく場合は年0.15%が上乗せとなります。

- ソニー銀行の固定金利は自己資金10%以上の商品です。

- auじぶん銀行の固定金利は当初期間引下げプラン/物件価格の80%超でお借入れです。審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。 金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。

- りそな銀行の表示金利は金利最大引下時の場合です。

- ※三菱UFJ銀行の適用金利や引下幅は、お申込内容や審査結果等により決定いたします。

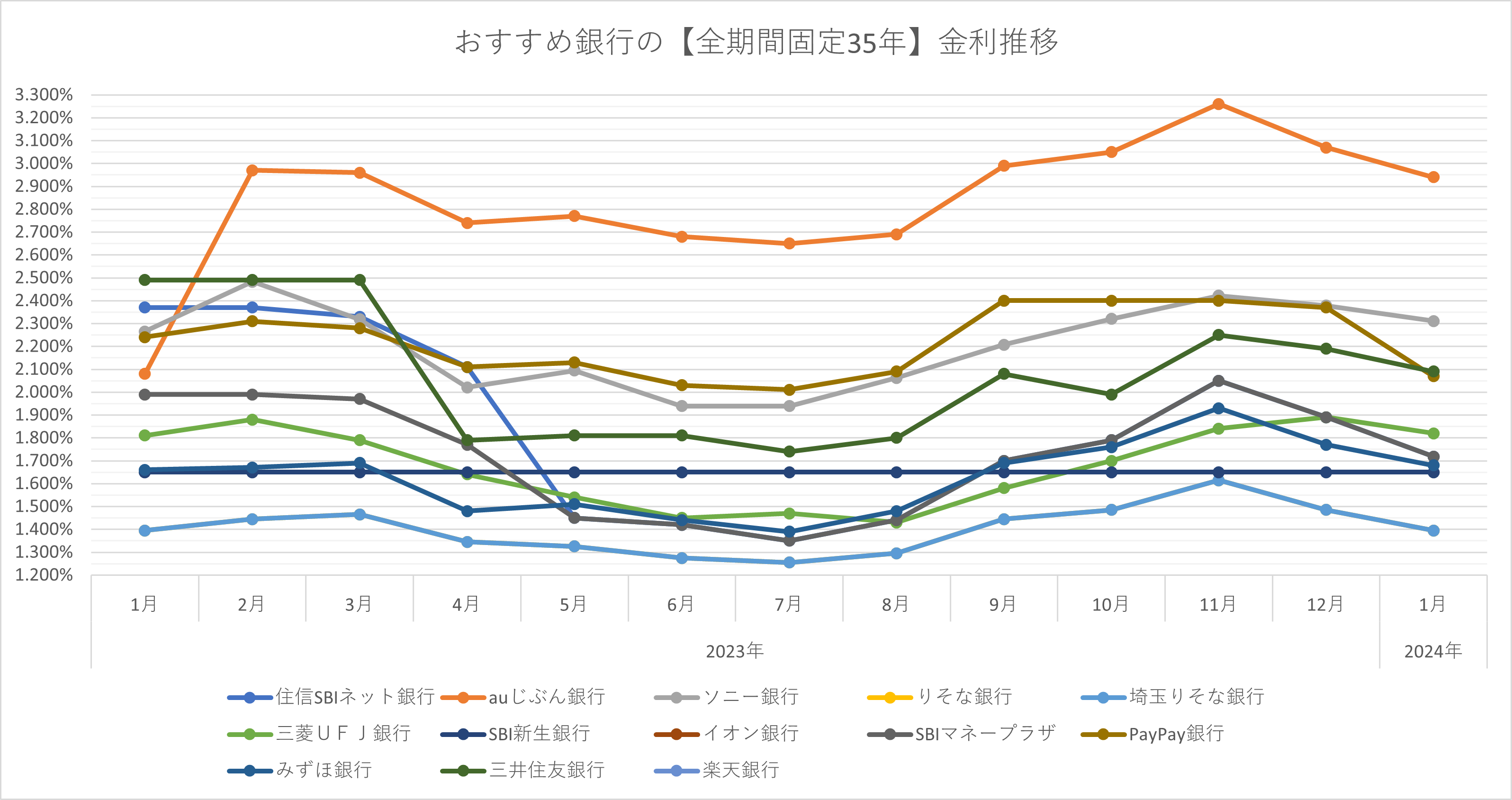

2-4.固定金利35年の金利推移

- 金利は年率

- 住信SBIネット銀行、SBIマネープラザ(所属銀行:住信SBIネット銀行)の表示金利は物件価格80%以内でお借入れの場合の金利です。審査結果によっては、表示金利に年0.1%~0.3%(SBIマネープラザは年0.1%~0.55%)上乗せとなる場合があります。借入期間を35年超~40年以内でお借入れいただく場合は、ご利用いただく住宅ローン金利に年0.07%、借入期間40年超~50年以内でお借入れいただく場合は年0.15%が上乗せとなります。

- ソニー銀行の固定金利は自己資金10%以上の商品です。

- auじぶん銀行の固定金利は当初期間引下げプラン/物件価格の80%超でお借入れです。審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。 金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。

- りそな銀行の表示金利は金利最大引下時の場合です。

- ※三菱UFJ銀行の適用金利や引下幅は、お申込内容や審査結果等により決定いたします。

3住宅ローン金利相場【2025年6月最新】

- 6月度の変動金利は、先月と比較して上昇傾向です。

- 6月度の固定金利は、先月よりも金利が下落傾向です。

今月の変動金利は、先月と比較して上昇傾向です。また、固定金利では何行かの銀行で金利の変動がありました。

固定金利は、徐々に金利水準が高くなってきており、日銀がマイナス金利政策の導入を決めた2016年1月以来、6年ぶりの高い水準となっています。

以下では主要銀行の各金利タイプ別で金利動向が確認できるので、チェックしてみてください。

- 変動金利

- 固定10年

- 固定20年

- 固定30年

- 固定35年

主要銀行の変動金利は、前月と変わらず低金利が続いています。

変動金利は直近15ヶ月間、ずっと低金利が続いています。

金利だけでなく事務手数料や団体信用生命保険もしっかり比較してお得な住宅ローンを選びましょう。

金利だけでなく事務手数料や団体信用生命保険もしっかり比較してお得な住宅ローンを選びましょう。

金利だけでなく事務手数料や団体信用生命保険もしっかり比較してお得な住宅ローンを選びましょう。

金利だけでなく事務手数料や団体信用生命保険もしっかり比較してお得な住宅ローンを選びましょう。

金利だけでなく事務手数料や団体信用生命保険もしっかり比較してお得な住宅ローンを選びましょう。

- 金利は年率

- 住信SBIネット銀行、SBIマネープラザ(所属銀行:住信SBIネット銀行)の表示金利は物件価格80%以内でお借入れの場合の金利です。審査結果によっては、表示金利に年0.1%~0.3%(SBIマネープラザは年0.1%~0.55%)上乗せとなる場合があります。借入期間を35年超~40年以内でお借入れいただく場合は、ご利用いただく住宅ローン金利に年0.07%、借入期間40年超~50年以内でお借入れいただく場合は年0.15%が上乗せとなります。

- ※auじぶん銀行の変動金利(新規借入れ)は全期間引下げプラン、固定金利は当初期間引下げプランとなります。審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。

- ソニー銀行の変動金利は変動セレクト住宅ローン【新規購入】、固定10年20年は固定セレクト住宅ローン【新規購入】、固定30年35年は住宅ローン【新規購入】プランです。

- りそな銀行の表示金利は金利最大引下時の場合です。

- ※三菱UFJ銀行の適用金利や引下幅は、お申込内容や審査結果等により決定いたします。

4住宅ローンの金利とは?

住宅ローンを比較する際に最も重要となるのが「金利」です。

金利が異なるだけで住宅ローンの総支払額は大きく変わってきますし、金利タイプによっても将来に払う利息額が大きく変わってきます。

住宅ローンには【基準金利(店頭金利)】と実際に適用される【借入金利(適用金利)】があります。

【基準金利(店頭金利)】は、各金融機関が定めた金利のことであり、この基準金利から所定の金利引き下げを行ったものが【借入金利(適用金利)】となります。

*金利の引下げが行われない場合もあります。

実際に借入する際の金利は、【借入金利(適用金利)】となります。

住宅ローンを比較する際になぜ金利が重要になるのか理解できるように「金利」の概要をしっかり理解しておきましょう。

4-1.そもそも金利とは

金融機関などからお金を借り入れする際には、その対価として利息を払う必要があります。

借り入れした金額に対して支払う利息の割合のことであり、単年の利息額をパーセンテージで表示したものです。

金利は適用される期間によって「年利」「月利」「日歩」と呼ばれます。

3つの形式がありますが、住宅ローンでは、1年間で支払う利息の割合である「年利(年率)」で表示されることが一般的です。

●100万円を1ヶ月間借り入れして利息額が5,000円の場合

月利0.5%

●100万円を1年間借り入れして利息額が60,000円の場合

年利6%

毎月の利息額の元金に対する割合を月利、年間の利息額の元金に対する割合を年利といいます。

4-2.変動金利で将来金利が上がった時の返済額

変動金利とは、一定期間ごとに金利が変動する金利タイプです。

金利が変動するタイミングは年2回、4月1日と10月1日に金利の見直しが行われます。 金利が変動すると返済額も変動しますが、毎月の返済額に関しては、5年間変わることはありません。

- 当初の5年間は金利が上がっても月々の返済額は変わらず一定とすること。

返済額については、5年に一度、元金残高・金利・残りの返済期間から再計算されて決まります。

しかし、返済額が上がる場合でも、直前の返済額の1.25倍が上限となる場合が多いです。

返済額の上限があるため、見直し後に返済額の負担が大幅に増える心配はありません。

ただ、金利が上がれば総返済額は増えるため、当然利息額は増えてしまいます。

例えば、10年後に0.5%、20年後に0.5%金利が上がった場合、以下のようになります。

例)変動金利型0.525%で30年間借り入れして、10年後に0.5%、20年後に0.5%金利が上がった場合

利息額は【13,797,373円】になります。

固定金利と比較した際はどうなるでしょう。

例)全期間固定金利を1.1%で30年間借り入れた場合

利息額は【15,235,171円】です。

上記のような例であれば変動金利型の方がお得になります。

4-3.住宅ローン金利の動きを掴むには

金利は経済的な変化に伴い、常に変動します。

景気が良くなり物価が上がれば金利も上昇しますし、景気が悪化すれば金利が下がることもあります。

金利は様々な要因が複合して、その結果として決まります。

金利の動きを読むというのはプロでも難しいため、常に経済動向をチェックしておく必要があります。

住宅ローンの金利は、一般的に以下のような指標に基づき決定されます。

・「短期プライムレート」(変動金利型の金利に影響)

・「10年国債の利回り」(長期固定の金利に影響)

住宅ローンの変動金利については、短期プライムレートによって動くものといえます。

短期プライムレートは、銀行などの各金融機関が優良企業などに貸し付けを行う際の優遇金利です。

全国という視点で考えた場合には、メガバンクのレートが参考になります。

一方で、都道府県単位で考えた場合には、各都道府県の有力な地方銀行のレートが参考になります。

住宅ローンの変動金利については、このレートによって大きく左右されることになります。一般的には、景況感が良いとされるときには、上昇傾向になるとされます。

その一方で、景気の減速がみられるときには、金利を引き下げることによって、市中に出回る資金量を増やすようにしています。その結果、返済すること自体は楽になります。

長期固定金利は、「10年国債の利回り」に影響されることが一般的です。

長期固定金利は住宅ローンの契約時に金利が適用され、借入期間中は金利が一定なので、借入期間中は心配いりません。

しかし、借りるタイミングは金利が高いのか低いのかを判断する必要もあるでしょう。

長期固定金利の動向をチェックするには以下を参考にしてみてください。

例えば、株高になると、国債は売られ利回りが上昇します。

景気が良くなると金利が上昇傾向になります。

日経平均株価の動きや新聞・メディアから予測がすることできます。

4-4.総返済額や月々の支払を把握・予測しておこう

固定金利であれば、期間中は金利が変わることがないため、ライフプランが立てやすいです。

住宅ローンの借入前に総返済額や月々の支払のシミュレーションを行い、予めどのぐらいの利息が発生して最終的な総支払額はいくらなのか、しっかり把握しておくことが備えとなります。

変動金利の場合は、借入期間中に金利が変動するタイプの商品です。

借入期間中に金利の動向をチェックするのはもちろん、借入前にどのぐらい金利が上がるのか、どのぐらいまで金利が上がっても支払いが滞ることなく返済できるか、しっかりシミュレーションしておく必要があります。

現在の住宅ローン金利は、最低水準の動きで推移しています。

状況として25年以前と比較するとかなりの低金利で借り入れすることが可能となっています。

ただ今後も低金利が続くのか、それとも上昇傾向にあるのか、こればかりは情勢によっても左右されるため、金利の予測は不確実性が高いといえます。

住宅本舗では、毎月初旬に金利の動向を発表しています。

前月との金利比較なども行っていますので、随時チェックするのに役立ててください。

5住宅ローン金利の種類

住宅ローンの金利には3つの金利タイプがありますが、それぞれの金利タイプの特徴をしっかりと理解して、

最もお得な住宅ローンを選びましょう。

- 変動金利型

- 固定期間選択型

- 全期間固定金利型

ぞれぞれの金利タイプについて、特徴・メリット・デメリットについて解説します。

5-1.変動金利型とは?特徴とメリット・デメリット

変動金利型の特徴

変動金利型は、一定期間ごとに金利が変わります。

金利が変動するタイミングは1年間に2回、半年毎に金利が見直されます。金利が変動すると返済額も変化します。

しかし、金利が変動したからといって都度返済額が変わるわけではなく、あくまでも金利のみとなります。

返済額については5年に一度見直すことが多いです。ですが、返済額が上がる場合でも、直前の返済額の1.25倍が上限となる場合が多いです。

変動金利型のメリットとデメリット

- 固定期間選択型や全期間固定型に比べて、金利が低く設定されている

- 金利が下降すれば、その分返済額も減る

- 住宅ローンで借りられるお金が固定金利より高額

- 金利が上がる可能性がある

- 返済額・利息が増える可能性がある

- 返済計画が立て辛い

変動金利型のメリットは、金利が低いときに支払う利息が少なくなる点です。

これは住宅ローンの借入を短い期間で検討している方であれば、毎月の返済額が少なくて済むというメリットがあります。

反対に変動金利型のデメリットは、金利が上昇する可能性があり、金利変動の影響を受けやすいという点がデメリットです。

多くの金融機関では一般的に年2回の金利見直しがありますが、返済額自体は5年間一定にしています。

これは急激な金利上昇により返済額を大きくさせないための返済者を保護するルールとなります。

5-2.固定金利期間選択型とは?特徴とメリット・デメリット

固定期間選択型の特徴

固定期間選択型とは、一定期間(3年,5年,10年,20年,30年など)の金利を固定する方法です。

選択した固定期間内に関しては、金利・返済額が固定になります。

固定期間が終了すると、次の金利タイプを選択できますが、再度固定金利を選択することも可能ですし、違う金利タイプの変動金利を選択することも可能です。

固定期間選択型は毎月の返済額が一定で総返済額も分かるので、返済開始後の家計や将来のプランも立てやすくなります。

情勢に左右されたくなかったり、教育費がこれからかかる人や返済期間が長くてもいい人などが固定期間選択型を選びます。

固定期間選択型のメリットとデメリット

- 固定期間中、金利や返済額が一律

- 返済計画が立てやすい

- 当初の固定金利期間が終了後、金利状況に応じて、変動金利か固定金利か種類を選択し直すことができる。

- 変動金利型よりも金利が高い傾向にある

- 返済額・利息が増える可能性がある

- 固定金利期間が終わった後の返済計画を立てにくい。

固定期間選択型のメリットは、金利・返済額が選択期間中は変わらない点です。

住宅ローンの借入を長い期間で検討している方であれば、毎月の返済額が把握できて長期的なライフプランが立てやすいというメリットがあります。

これからお子様の教育費やその他生活にかかる出費が控えている方は、毎月の返済額が把握できる固定期間選択型が向いてます。

反対に固定期間選択型のデメリットは、変動金利型に比べて金利が高く、返済額が多くなる可能性があるという点がデメリットです。

また、固定金利期間が終了した後の返済計画が立て辛いというデメリットもあります。

5-3.全期間固定金利型とは?特徴とメリット・デメリット

全期間固定金利型の特徴

全期間固定金利型は、金利が借入期間中ずっと変わらないため、低金利の時に住宅ローンの借入ができれば、将来に向けて金利上昇のリスクを抑えることができます。

全期間にわたって返済額が一定ですから、家計の管理がしやすいという特徴があります。

一方で、全体の金利が低くなってくると、相対的に高い金利を払い続けることになりますから、最終的に金利負担が大きくなるという特徴もあります。

全期間固定金利型で代表的な住宅ローン商品が、住宅金融支援機構の「フラット35」となります。

各金融機関でも取り扱いがあり、適用金利は金融機関によって様々です。

全期間固定金利型の返済期間は、20〜35年が基本となっています。

全期間固定金利型のメリットとデメリット

- 住宅ローン完済まで、金利や返済額が一定

- 返済計画が立てやすいので安心できる

- 借入時点で総支払額が把握できる

- 変動金利などに比べると金利が高い傾向にある

- 金利下降期の場合、結果的に金利負担が大きくなる可能性がある

- 住宅ローンの借入金額が変動金利より少額になりやすい

全期間固定金利型のメリットは、住宅ローンを完済するまで金利・返済額がずっと変わらない点です。

金利が変わらないため、低金利の時に住宅ローンの借入ができれば、将来に向けて金利上昇のリスクを抑えることができます。

全期間にわたって返済額が一定ですから、家計の管理がしやすいというメリットがあります。

一方で、全体の金利が低くなってくると、相対的に高い金利を払い続けることになりますから、最終的に金利負担が大きくなる可能性もあります。

6金利タイプの選び方

どの金利タイプを選べばいいか分からない方も多いと思います。

住宅ローンの金利タイプは人それぞれの状況やライフプランに合ったプランを選ぶと良いでしょう。

変動金利型・全期間固定金利型両方にメリット・デメリットがありますので、以下を参考に自分にとって、どの金利タイプが適しているのかを考えてみましょう。

- 借入希望金額が少なく、比較的余裕を持った返済計画を立てられる

- 借入希望期間が短い、もしくは繰り上げ返済を利用しつつ短期間で返済する予定

- 金利変動を定期的に確認でき、上昇リスクに備えることができる

- 将来的に収入増加の可能性が高い

変動金利型は金利変動のリスクをとる代わりに、できるだけ金利負担を減らし短期間での返済を目指す場合に選択することが多いです。

例えば、ボーナスなどを見越した繰り上げ返済を計画している場合や、借り換えのため返済期間が残り少ない場合などです。

また変動金利型の中の固定金利期間選択型の場合は、一定期間の固定期間終了後は金利優遇幅が小さくなることが多く、毎月の返済額が大きく変わる可能性があります。

どちらにせよ将来を見据えた返済計画を立てておく必要があるのです。

- 固定金利を選ぶ人は景気の情勢に左右されたくない

- 将来教育費などの支出増加を見込んでいる

- 長期の返済計画を立てている

毎月コツコツ一定額を返済するという安心感・安定感が最大のメリットだと考えられます。

6-1.変動金利型向きの人

国土交通省による「令和元年度民間住宅ローンの実態に関する調査」によると、新しく住宅購入をする人たちのうち、60.5%が「変動金利型」を選択しています。

半分以上の方が「変動金利型」を選んでいることが分かります。

変動金利型はこんな人におすすめ!

- 借入希望金額が少なく、比較的余裕を持った返済計画を立てられる

- 借入希望期間が短い、もしくは繰り上げ返済を利用しつつ短期間で返済する予定

- 金利変動を定期的に確認でき、上昇リスクに備えることができる

変動金利型は金利変動のリスクをとる代わりに、できるだけ金利負担を減らし短期間での返済を目指す場合に選択することが多いです。

例えば、ボーナスなどを見越した繰り上げ返済を計画している場合や、借り換えのため返済期間が残り少ない場合などです。

また、変動金利型の中の固定金利期間選択型の場合は、一定期間の固定期間終了後は金利優遇幅が小さくなることが多く、毎月の返済額が大きく変わる可能性があります。

変動金利型を選ぶ際は、将来を見据えた返済計画を立てておく必要があるのです。

おすすめ住宅ローンTOP4比較表(変動金利) | 新規借入【6月最新】

- 金利は年率

- 1.住信SBIネット銀行、SBIマネープラザ(所属銀行:住信SBIネット銀行)の表示金利は物件価格80%以内でお借入れの場合の金利です。審査結果によっては、表示金利に年0.1%~0.3%(SBIマネープラザは年0.1%~0.55%)上乗せとなる場合があります。借入期間を35年超~40年以内でお借入れいただく場合は、ご利用いただく住宅ローン金利に年0.07%、借入期間40年超~50年以内でお借入れいただく場合は年0.15%が上乗せとなります。

- 3.ソニー銀行は変動セレクト住宅ローン【新規購入】プランです。

- りそな銀行の表示金利は金利最大引下時の場合です。

- ※三菱UFJ銀行の適用金利や引下幅は、お申込内容や審査結果等により決定いたします。

6-2.固定金利期間選択型向きの人

- 毎月の返済額を把握して計画的に返済したい方

- お子様の教育費やその他生活にかかる出費が控えている方

- 情勢に左右されたくない方

固定期間選択型は、お子様が成人するまでの期間だけ固定にするなど、返済計画を明確にしている方が選択している傾向です。

例えば、のっぴきならない事情で職を追われても、次の仕事を探す際に、最低限どのぐらい給料が必要なのかといった緊急事態にも対応できそうですね。

おすすめ住宅ローンTOP4比較表(固定金利) | 新規借入【6月最新】

- 金利は年率

- 1.住信SBIネット銀行、SBIマネープラザ(所属銀行:住信SBIネット銀行)の表示金利は物件価格80%以内でお借入れの場合の金利です。審査結果によっては、表示金利に年0.1%~0.3%(SBIマネープラザは年0.1%~0.55%)上乗せとなる場合があります。借入期間を35年超~40年以内でお借入れいただく場合は、ご利用いただく住宅ローン金利に年0.07%、借入期間40年超~50年以内でお借入れいただく場合は年0.15%が上乗せとなります。

- 3.ソニー銀行は固定セレクト住宅ローン【新規購入】プランです。

- りそな銀行の表示金利は金利最大引下時の場合です。

- ※三菱UFJ銀行の適用金利や引下幅は、お申込内容や審査結果等により決定いたします。

6-3.全期間固定金利型向きの人

- 長期的なライフプランを計画したい方

- 情勢に左右されたくない方

- 毎月の返済額を把握して計画的に返済したい方

全期間固定金利型は、長期で住宅ローンの返済を計画している方に選択されています。

例えば、全期間固定金利型を選択すれば毎月の出費も把握できますし、最終的な総支払額も明確になり、いくら借りていくら返済すればいいのかが借入時に分かります。

住宅ローンを借り入れた後に情勢や毎月の返済額を気にしたくない人には、向いている金利タイプと言えるでしょう。

おすすめ住宅ローンTOP3比較表(全期間固定金利) | 新規借入【6月最新】

- 金利は年率

- 1.住信SBIネット銀行、SBIマネープラザ(所属銀行:住信SBIネット銀行)の表示金利は物件価格80%以内でお借入れの場合の金利です。審査結果によっては、表示金利に年0.1%~0.3%(SBIマネープラザは年0.1%~0.55%)上乗せとなる場合があります。借入期間を35年超~40年以内でお借入れいただく場合は、ご利用いただく住宅ローン金利に年0.07%、借入期間40年超~50年以内でお借入れいただく場合は年0.15%が上乗せとなります。

- 3.ソニー銀行は住宅ローン【新規購入】プランです。

- りそな銀行の表示金利は金利最大引下時の場合です。

7住宅ローンの金利計算方法

住宅ローンは返済がスタートすると数十年という長期間にわたって返済がスタートし、返すお金を元金として利息を付けて返済することとなります。

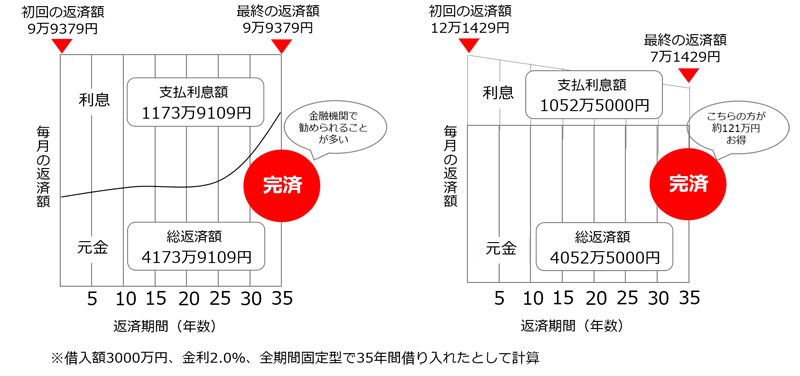

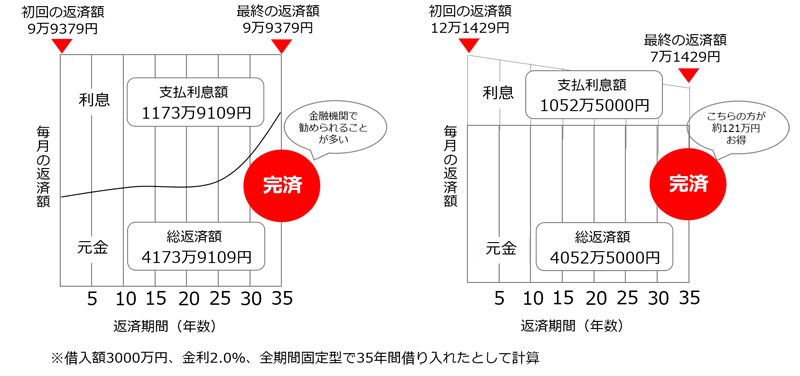

住宅ローンには元利均等返済と元金均等返済の2種類の返済方法がありますが、返済方法として多く選ばれるのが、元利均等型という複利計算による返済方法です。

元金均等返済は毎月の返済元金を一定とした返済方法。元金部分を返済期間で均等に割り、元金部分の残高に応じて利息部分を載せていきます。利息はローン残高に応じて減っていくため、毎月の返済額も徐々に減っていきます。図のように、返済額をグラフで表すと“三角”になります。

一方、元利均等返済とは、元金と利息を合わせた毎月の返済額が一定となる返済方法です。借入利率にもよりますが、返済当初は、返済額のほとんどを利息が占め、元金部分の減り方が遅くなります。返済額は、金利が一定なら、変わらないので、図のように返済額をグラフで表すと“四角”になります。

例えば、3,000万円の住宅購入で500万円の頭金で、残りの2,500万円を金利が年率3%で借り入れたとします。1ヶ月目の返済額を8万円の均等にすると2,500万円に対して、年利3%である62,500円が1ヶ月分の利息として回収されます。

ただ、この計算上、常に残金に対してのパーセンテージであるため、2ヶ月目の場合、1ヶ月目の元金返済を差し引いた24,982,500円に対しての金利となります。結果、62,456円となり、返済期の元金割合が徐々に減る利息計算方法となります。

シミュレーションは以下のページで詳しく確認ができます。

7-1.住宅ローンの金利シミュレーション

住宅本舗では、総支払額の低い順や金利の低い順、諸費用の低い順などで比較できるシミュレーションをご用意しています。 以下からシミュレーションすることが可能です。

8よくある質問

-

住宅ローンの金利とは?

住宅ローンには、【基準金利(店頭金利)】と、実際に適用される【借入金利(適用金利)】があります。

【基準金利(店頭金利)】は、各金融機関が定めた金利のことであり、この基準金利から所定の金利引き下げを行ったものが【借入金利(適用金利)】となります。*金利の引下げが行われない場合もあります。

実際に借入する際の金利は、【借入金利(適用金利)】となります。

住宅ローンの金利タイプは変動・全期間固定・フラット35など様々な金利タイプがあります。

金融機関や商品ごと違ったり、返済期間や頭金によっても変動します。

>>各金利タイプの特徴やメリット・デメリットはこちら -

住宅ローンの金利タイプの選び方は?

無理のない借入額であれば、どの金利タイプでも返済をしていけますが、変動金利を選択した場合は将来金利の動向や毎月の返済許容度の把握が必要になります。

将来のライフプランやご自身の性格などから金利タイプを選ぶと良いです。

まずは、金利タイプの特徴やメリット・デメリットを把握して、自分のライフプランに合った金利タイプを選ぶようにしましょう。

金利タイプの特徴やメリットデメリット、各金利タイプごとのお得な住宅ローンを以下でご紹介していますので、チェックしてみてください。

>>各金利タイプの特徴やメリット・デメリットはこちら -

住宅ローン金利の比較ポイントは?

住宅ローンの金利を比較する際のポイントを3つご紹介します。

まず第一に大切なことは金利タイプを決めて、その金利タイプの中で一番低金利の住宅ローンを把握することです。

住宅本舗では、115社の住宅ローンの中から各金利タイプ別に低金利ランキングを掲載していますので、まずは金利の低い住宅ローンを確認することをおすすめします。

2つ目のポイントは、事務手数料、保証料などの諸費用を合わせた総支払額を確認してみましょう。

低金利ランキングから1位の住宅ローンだとしても、事務手数料や保証料などの違いで実際に借り入れる【実質金利】は高くなってしまうこともあります。

実質金利とは...住宅ローンを借入する際に必要な諸費用等も含めた上で計算した利率のこと。

住宅本舗では、総支払額もチェックできますので、ぜひご活用ください。

>>総支払額チェックはこちら

3つ目は、団体信用生命保険も加味した金利を確認することです。

基本的に住宅ローンには、一般団信というものが無料で付帯していますが、保険を充実させたい方は上乗せ金利を適用することで、団体信用生命保険を充実させることが可能です。

各金融機関ごとに保障内容や上乗せ金利が変わってくるため、こちらも比較することをおすすめします。

住宅本舗では、団体信用生命保険を加味した金利ランキングや各金融機関ごとの上乗せ金利一覧表などもご用意しておりますので、チェックしてみてください。

>>詳細はこちら -

おすすめの金利タイプは?

おすすめの金利タイプは、ユーザーによって異なります。

今は低金利ですので、変動金利で安く借り入れるということも良い判断ではありますが、将来的に金利が上がらないという確証はありません。

長期的なライフプランを立てたいというユーザーにとっては全期間固定の金利タイプを選んで、長期的に返済額を把握しておくということもあります。

まずは、金利タイプの特徴やメリット・デメリットを把握して、自分のライフプランに合った金利タイプを選ぶようにしましょう。

金利タイプの特徴やメリットデメリット、各金利タイプごとのお得な住宅ローンを以下ページでご紹介していますので、チェックしてみてください。

>>各金利タイプの特徴やメリット・デメリットはこちら

-

変動金利とは何ですか?

変動金利型は、一定期間ごとに金利が変わります。

金利が変動するタイミングは1年間に2回、半年毎に金利が見直されます。金利が変動すると返済額も変化します。

しかし、金利が変動したからといって都度返済額が変わるわけではなく、あくまでも金利のみとなります。

返済額については5年に一度見直すことが多いですが、返済額が上がる場合でも、直前の返済額の1.25倍が上限となる場合が多いです。 -

固定金利とは何ですか?

固定期間選択型とは、一定期間(3年,5年,10年,20年,30年など)の金利を固定する方法です。

選択した固定期間内に関しては、金利・返済額が固定になります。

固定期間が終了すると、次の金利タイプを選択できますが、再度固定金利を選択することも可能ですし、違う金利タイプの変動金利を選択することも可能です。

固定期間選択型は毎月の返済額が一定で総返済額も分かるので、返済開始後の家計や将来のプランも立てやすくなります。

情勢に左右されたくなかったり、教育費がこれからかかる人や返済期間が長くてもいい人などが固定期間選択型を選びます。 -

フラット35とは何ですか?

フラット35は、一般銀行(民間銀行)とは異なり長期固定金利を取り扱う住宅金融支援機構(旧住宅金融公庫)運営の住宅ローンの機関を指しています。

フラット35の金利タイプは、全期間固定の金利タイプとなっており、融資実行時の金利がずっと続きます。

毎月の返済額が確定していて、返済中に金利が上昇したとしても返済額は増加しないので、将来的な家計の予測を立てやすいのが特徴です。

>>詳しくはこちら -

住宅ローンの金利は今後どうなる?金利の推移は?

現在の住宅ローン金利は、最低水準の動きで推移しています。

状況として25年以前と比較するとかなりの低金利で借り入れすることが可能となっています。

ただ今後も低金利が続くのか、それとも上昇傾向にあるのか、こればかりは情勢によっても左右されるため、金利の予測は不確実性が高いといえます。

-

住宅ローン金利計算方法は?

住宅ローン1ヵ月の利息計算式は以下です。

【借入金額(元金)×金利(実質年率)÷365×30=利息】

【例】3,000万円を年0.410%で借り入れた場合の1ヵ月の利息

【30,000,000×0.0041÷365×30=10,109円】

住宅ローン1年間の利息計算式は以下です。

【借入金額(元金)×金利(実質年率)÷365×365=利息】

【例】3,000万円を年0.410%で借り入れた場合の1年間の利息

【30,000,000×0.0041÷365×365=123,000円】

住宅ローンには元利均等返済と元金均等返済の2種類の返済方法がありますが、返済方法として多く選ばれるのが、元利均等型という複利計算による返済方法です。

元利均等返済とは、元金と利息を合わせた毎月の返済額が一定となる返済方法です。

借入利率にもよりますが、返済当初は返済額のほとんどを利息が占め、元金部分の減り方が遅くなります。

返済額は、金利が一定なら変わりません。

元金均等返済とは、毎月の返済元金を一定とした返済方法です。

元金部分を返済期間で均等に割り、元金部分の残高に応じて利息部分をのせていきます。

利息はローン残高に応じて減っていくため、毎月の返済額も徐々に減っていきます。 -

住宅ローン金利シミュレーションはありますか?

住宅本舗では、総支払額の低い順や金利の低い順、諸費用の低い順などで比較できるシミュレーションをご用意しています。以下からシミュレーションすることが可能です。

>>シミュレーションはこちら -

住宅ローン金利の相場は?

現在の住宅ローン金利の相場は、25年以前と比較するとかなりの低金利となっています。

以下から金利タイプ別にランキングをご確認いただけます。

>>変動金利ランキングはこちら

>>固定金利ランキングはこちら

>>フラット35ランキングはこちら -

住宅ローン新規借入の金利ランキングは?

ランキングの上位として傾向にあるのはネット銀行になります。より詳細を知りたい方は、以下から金利タイプ別にランキングをご確認いただけます。

>>変動金利ランキングはこちら

>>固定金利ランキングはこちら

>>フラット35ランキングはこちら

■ ご注意

- 本ページは参考情報の提供を目的としています。

- 本ページは、毎月月初3営業日以内に更新されますが、災害やシステム障害等で更新が遅延・停止・中断・終了する場合がございます。

- 当社は、本ページにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性、その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当社は本ページにて紹介する商品、取引等に関し、何ら当事者または代理人となるものではなく、利用者及び各金融機関のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。

- 利用者と各金融機関等との契約の成否、内容、履行または紛争等に関し、当社は一切責任を負わないものとします。